Недавно на форуме встретился такой вопрос:

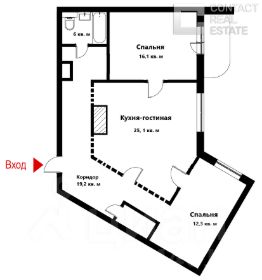

"Здравствуйте, у меня такой вопрос. У меня в собственности было нежилое помещение(зарегистрировано в 2006 году), в 2009 году в декабре, я его разделил (получил 2 св-ва) и одно продал меньше чем за 1000000 руб. Налоговая сейчас говорит, что помещение у меня находилось в соб-ти меньше чем 3 лет и поэтому мне нужно сейчас заплатить налог с его продажи. Подскажите правомерно ли они поступают!"

Ну и, естественно, "посыпались" стандартные ответы со ссылкой на ст. 220 НК, которые разделились на два варианта:

первый - трехлетний срок владения имеется, так как первичное право собственности возникло в 2006г, следовательно, налогов не возникает;

второй - в 2009 г появились новые, ранее не существовавшие объекты, и, следовательно, трехлетний срок владения не наступил и продавец имеет право на имущественный налоговый вычет в размере 250 000 рублей.

Мне представляется, что ни первый вариант ответов, ни второй не являются полными и точными, потому что у этого вопроса есть и "оборотная сторона медали" (ее как раз и "разглядел" один из отвечающих - Александр) и налоги все-таки возникают, причем с неожиданной строны. А дело тут вот в чем.

В Москве продают с торгов 9-комнатную квартиру на Арбате

21 июля 2025